El mercado de crédito mexicano:

Factores que determinan su desempeño

Francisco Alejandro Villagómez Amezcua1

Gonzalo Vicente Saucedo Rincón2

Resumen: En este trabajo realizamos un estudio de panel para analizar cuáles son los factores que influyen en el mercado de crédito en México. Se incluyen variables institucionales (respeto a los derechos de propiedad, mandato de ley, calidad regulatoria, libertad financiera) y variables que consideran las particularidades de los sistemas financieros (tasas de interés, nivel de depósitos, alternativas de financiamiento, concentración bancaria). Encontramos que el nivel de depósitos es el principal determinante del mercado de crédito mexicano. Si bien las variables institucionales tienen un efecto positivo en la provisión de créditos, este es reducido.

Abstract: This study carried out a study panel to analyze the factors that influence the credit market in Mexico. It includes institutional variables (rule of law, regulatory quality, financial freedom, property rights) and variables that considered the particularities of financial systems (interest rates, level of deposits, financing alternatives, banking concentration). We find that the level of deposits is the main determinant of the Mexican credit market. Although institutional variables have a positive effect on the provision of credits, it is small.

Palabras clave: Crédito, finanzas y desarrollo, instituciones.

Clasificación jel: E5, G21, G32, O16.

Recepción: 14/03/2012 Aceptación: 20/09/2013

Introducción

En años recientes se ha documentado el estancamiento de la asignación de crédito en América Latina (Barajas y Steiner, 2002). Dependiendo el país, este comportamiento se debe a diferentes factores de oferta (disminución en la provisión de crédito por parte de los bancos) o demanda (situaciones económicas adversas generan que la gente no pida financiamiento) que originan ineficiencias en el mercado. Sin embargo, en ésta década, otras economías latinoamericanas han logrado dinamizar el crecimiento del sector, mientras que México ha tenido avances muy limitados y su desarrollo ha sido lento en comparación. Un sistema financiero deficiente tiene serias implicaciones, pues impide el financiamiento óptimo de proyectos productivos.

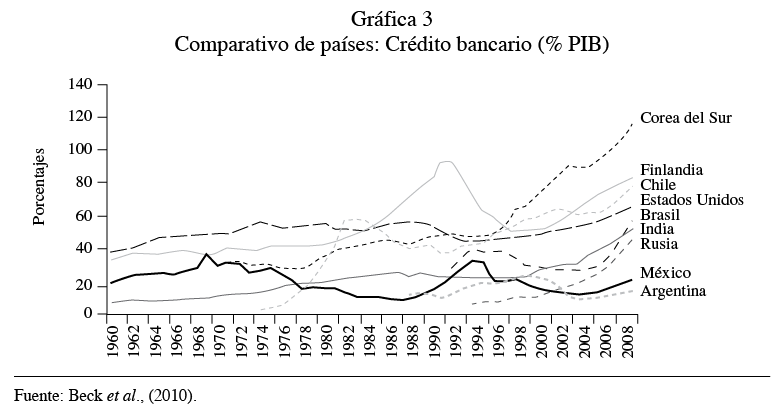

En la literatura se han discutido diferentes funciones que tiene el sistema financiero en la dinámica de una economía, como el reducir los costos de transacción, lo que moviliza recursos a aquellos proyectos más eficientes y productivos, o ayudar a mitigar y distribuir los riesgos asociados con proyectos individuales, industrias, regiones y países, mejorando la distribución de recursos. Además, el sistema financiero favorece el crecimiento de la productividad y el cambio tecnológico –mediante la movilización de ahorros a proyectos productivos– lo que lleva a una mayor acumulación de capital físico y humano y, por consiguiente, a un mayor crecimiento económico. En México, el principal actor del sistema financiero es la banca múltiple y, por lo tanto, el crédito bancario es el principal mecanismo de financiamiento. A pesar de que en años recientes se han realizado políticas focalizadas para incrementar la participación de otras alternativas de financiamiento –como el mercado de capitales– estas aún se encuentran en periodo de maduración. La importancia de conocer los factores que influyen en el sistema financiero –y en particular en el mercado de crédito– es porque si este no cumple con sus funciones adecuadamente y no existen mecanismos apropiados para lograr financiar proyectos, se está perdiendo potencial de crecimiento. El presente trabajo analiza cuáles son los principales determinantes del mercado de crédito y explica las razones por las cuales el mercado mexicano no se ha desarrollado a la par de economías que –a pesar de haber tenido niveles de otorgamiento de crédito similares en la década de los setenta– hoy se encuentran en posiciones muy superiores a la de México, como son los casos de Chile y Corea del Sur.

De manera general, la literatura discute dos grupos de aspectos que influyen en el desarrollo del mercado de crédito. El primer grupo se enfoca en los factores institucionales, argumentando que en países con mayor solidez institucional existen mayores facilidades para el financiamiento. El segundo grupo analiza factores operativos que limitan o promueven el desarrollo del sistema financiero; si el sistema tiene limitaciones estructurales es difícil que se pueda desarrollar satisfactoriamente. En ese sentido, estas explicaciones no son mutuamente excluyentes, sino que proponen ideas complementarias que caracterizan al mercado de crédito de un país.

En el caso mexicano se pueden identificar fallas, tanto en la construcción institucional como en la operación del mercado de crédito, que podrían explicar su estancamiento en las últimas décadas. El presente trabajo hace un estudio de panel para analizar cuáles son los factores que influyen en el mercado de crédito utilizando un modelo similar al propuesto por Djankov, McLeish y Shleifer (2005), donde analizan los factores institucionales que afectan la provisión de crédito en diferentes países. Para el modelo a estimar se incluyen dos grupos de variables: el primero, que engloba variables institucionales (respeto a los derechos de propiedad, mandato de ley, calidad regulatoria, libertad financiera) y el segundo que considera las particularidades de los sistemas financieros (tasas de interés, nivel de depósitos, alternativas de financiamiento, concentración bancaria).

En nuestro trabajo encontramos que el nivel de depósitos es el principal determinante del mercado de crédito, lo que coincide con la literatura y nos da un primer argumento para caracterizar al mercado de crédito mexicano, puesto que existen ineficiencias importantes que impiden canalizar el ahorro al sistema financiero. También encontramos que existe un rezago importante en las variables institucionales, algo que ha ocasionado que –a pesar de que la regulación se ha renovado constantemente y está en niveles comparables con los de otras economías– el mercado de crédito no haya respondido como se esperaba. En ese sentido es fundamental impulsar acciones que mejoren el cumplimiento de las leyes y la defensa de los derechos de propiedad para generar los incentivos necesarios para el crédito.

En la sección “Revisión de la literatura”, se hará un análisis detallado de la literatura. En la sección “El crédito en el sistema financiero mexicano”, se hará una evaluación del desarrollo del sistema bancario y del mercado de crédito en México. En la sección “Metodología”, se describirá el modelo que se utilizará para encontrar los principales determinantes del mercado de crédito y se describirán las variables utilizadas. En la sección “Análisis de los resultados”, se presentarán los resultados, por último, las conclusiones.

Revisión de la literatura

La literatura (Beck, Levin y Loayza (2000); Djankov, McLiesh y Shleifer (2005)) enfatiza dos importantes efectos del desarrollo financiero sobre la economía: 1) países con mejores mercados financieros, mejores bancos y mejor asignación de crédito crecen más rápido y 2) mejor acceso al crédito libera las restricciones financieras a las que se enfrentan los agentes, lo que fomenta la expansión industrial, empresarial y de consumo. En ese sentido es importante comprender a fondo los mecanismos que determinan al mercado de crédito por su relación con la economía real, ya que, como argumenta Levine (1997), desde un punto de vista teórico existe un desarrollo secuencial desde la determinación del sistema financiero (incluyendo al mercado de crédito) hasta el impacto en la economía real.

Sin embargo, en la literatura se muestra que el efecto del crédito no es siempre positivo. Por un lado, se ha encontrado una relación entre el crecimiento del crédito y la economía: el crecimiento del crédito refleja una mejor asignación de recursos a proyectos productivos. Por otro lado, si este crecimiento se da sin bases sólidas aumenta el riesgo sistémico y puede presagiar una crisis financiera. Loayza y Rancier (2005) discuten la ambivalencia en la literatura entre el aumento del crecimiento económico dado por el desarrollo financiero y el aparente poder predictivo del crédito doméstico con respecto a posibles crisis. Estos autores encuentran que, a pesar de que en el corto plazo el desarrollo financiero implica mayores riesgos sistémicos y volatilidad financiera, en el largo plazo lleva al crecimiento económico. Señalan que la inestabilidad en el corto plazo es consistente con un sistema en periodo de maduración, mientras que el crecimiento a largo plazo es característico de un sistema cuyas variables macroeconómicas son relativamente estables. México presenta un caso en transición donde, a pesar de que se ha alcanzado estabilidad macroeconómica, su desarrollo financiero aún no es suficiente para lograr un crecimiento económico importante de largo plazo.

En este sentido, Levin (2004) establece que el entendimiento de los determinantes del desarrollo financiero aún es limitado. Para efectos de nuestro estudio, podemos agrupar a los trabajos que evalúan el desempeño del sistema financiero en dos grupos. El primero, que se dedica a examinar las leyes, la regulación y las políticas macroeconómicas que moldean la operación del desarrollo financiero, se centra en analizar el impacto del desarrollo institucional en la mejora del sistema financiero. El segundo grupo se enfoca en los aspectos operativos del sistema y focaliza su estudio en los aspectos internos del sistema financiero que marcan su desempeño, por lo que aspectos como el tamaño, la competencia y los márgenes operativos son algunos de los factores que analizan. Estas posturas en su conjunto buscan explicar por qué algunos sistemas financieros se desarrollan, mientras que otros se mantienen estancados. A continuación se hará un análisis más detallado de cada una de estas posturas.

Determinantes institucionales

Este primer grupo de literatura se enfoca en el cumplimiento de la ley y la solidez institucional como promotor del desarrollo financiero. Uno de los trabajos más citados es el de La Porta, López-de-Silanes, Shleifer y Vishny (1998). Esta línea de investigación sugiere que aquellos países en donde los derechos de propiedad privada son aplicados correctamente, donde se apoyan las relaciones contractuales privadas y se promueve el desarrollo de los mercados financieros, los ahorradores están más dispuestos a invertir en proyectos productivos. Por el contrario, en aquellos países donde el marco legal no defiende la propiedad privada ni se facilita la construcción de relaciones contractuales privadas, se inhibe el desarrollo financiero. En ese sentido, Beck y Levine (2003) sugieren dos mecanismos mediante los que el sistema institucional puede impactar en el desarrollo financiero: político y de adaptabilidad. El primero se refiere al nivel en el que el sistema legal y político están construidos alrededor de un estado fuerte: en países donde el estado tiene un papel central y la propiedad privada está en un segundo plano, los sistemas financieros no se desarrollan tan efectivamente. El mecanismo de adaptabilidad se refiere al dinamismo con el que un país transforma su marco legal para hacer frente a retos coyunturales: si el sistema legal de un país se adapta lentamente a cambios de circunstancias, el marco regulatorio no será adecuado para regir al sistema financiero.

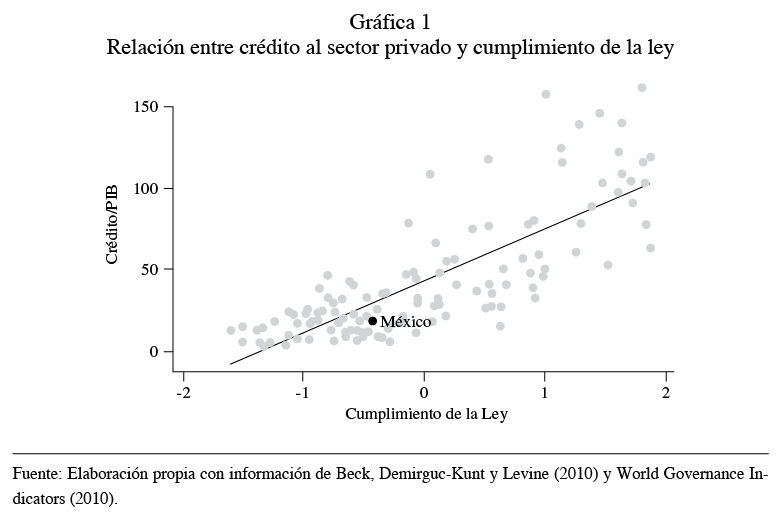

La necesidad de tener instituciones sólidas se da por la importancia de minimizar los riesgos de incumplimiento asociados con el crédito. Existen dos sistemas que utilizan los países para minimizar riesgos y dar certeza a los acreedores: 1) fortalecer un marco legal que dé garantías institucionales para que los acreedores puedan forzar el repago, hacerse del colateral o inclusive conseguir el control de la empresa a la que se le presta; de esta forma se minimiza el riesgo moral asociado con el otorgamiento de créditos y los prestamistas estarán más ávidos de financiar proyectos. 2) Debido a ineficiencias en el cumplimiento de contratos, es importante generar información de calidad que pueda discernir entre sujetos de crédito de buena y de mala calidad; los países han ideado sistemas de información –públicos o privados– que aglomeren y compartan la información crediticia de los agentes y así minimizar la selección adversa. Djankov, McLiesh y Shleifer (2005), utilizando información para 129 países, afirman que la preferencia de un país sobre la utilización de cada mecanismo depende de su nivel de desarrollo. De esta forma, en países menos desarrollados, en donde es difícil hacer cumplir contratos de préstamo, el intercambio de información se vuelve un indicador del funcionamiento del mercado de crédito: donde hay mejores burós de crédito que compartan la información crediticia, mayor es el financiamiento al sector privado. En países desarrollados donde se hacen cumplir las leyes y existen mecanismos de bancarrota más desarrollados, el poder del prestamista es particularmente importante, por lo que tiene menos reservas para otorgar créditos. Entre más eficiente sea el sistema legal para hacer cumplir las leyes, mayor es el otorgamiento de créditos. En la gráfica 1 se presenta la relación que existe entre el cumplimiento de la ley3 y el otorgamiento de créditos al sector privado.

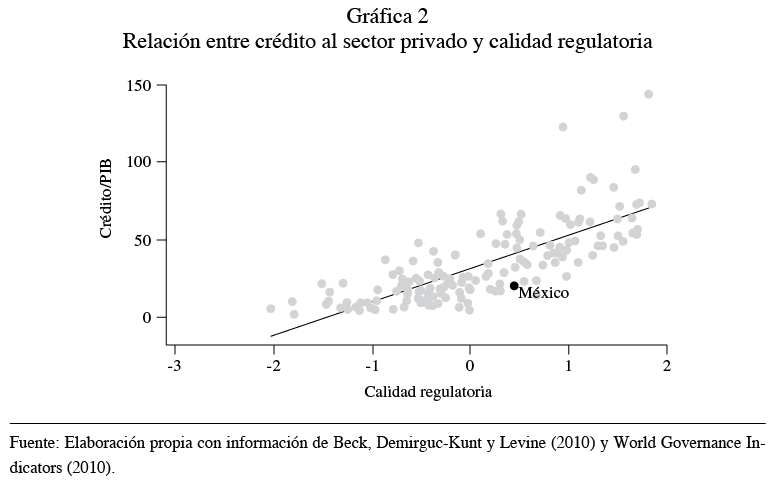

En BBVA-Bancomer (2010) presentan un ejercicio en donde se comparan el marco legal y los derechos de propiedad en países con niveles de desarrollo similar al de México y construye un modelo para determinar cómo sería la situación mexicana en caso de tener un ambiente legal similar. El ejercicio sugiere que una mejora sustancial en los índices que miden el desarrollo del sistema jurídico y la delimitación de derechos de propiedad podría mejorar la penetración del sistema bancario y aumentar el porcentaje del crédito con respecto al PIB. Por lo mismo, se concluye que existe un vacío en la penetración del crédito bancario y que puede ser impulsado por reformas que mejoren el funcionamiento del sistema y lo lleve a segmentos de población que hasta ahora no pueden acceder al financiamiento. Es importante mencionar que, a pesar que en la última década se han hecho esfuerzos importantes para mejorar el marco institucional que rige al sistema financiero y así lograr una mayor eficiencia en la asignación de créditos y la intermediación financiera, los resultados aún no se han mostrado. Hernández (2010) establece que uno de los principales problemas del sistema financiero mexicano son los escasos mecanismos para poder hacer cumplir la ley. A pesar de que la regulación financiera ha mejorado considerablemente, aún hay lagunas en la aplicación y acatamiento de la ley, particularmente en lo que se refiere a defensa de derechos de propiedad y cumplimiento de contratos, lo que no genera los incentivos necesarios para fomentar el financiamiento a proyectos productivos. En la gráfica 2 se puede observar la relación entre calidad regulatoria4 y otorgamiento de créditos al sector privado.

Determinantes operativos

En este caso, los estudios se enfocan en las características específicas del sistema financiero en una economía y considera factores como el acceso a capitales extranjeros, la competencia entre agentes y cómo los márgenes operativos limitan la capacidad de crecimiento de cada sistema. Aquéllos excesivamente cerrados, con poca competencia o que se encuentran sobre– o sub-regulados tienen menos potencial para el desarrollo.

El tema de la competencia es central y en el mercado de crédito puede ocurrir en dos niveles. Por un lado ocurre entre instituciones bancarias y, en este sentido, se sugiere que en sistemas donde se fomenta la competencia, las instituciones bancarias se esforzarán por encontrar mecanismos de selección más sofisticados, lo que permite elegir mejor a los sujetos de crédito, aumentando la provisión de crédito. Al respecto Dick y Lehnert (2007) afirman que, ante procesos de desregulación que fomentan la competencia en el sector, se ha observado un incremento en la intermediación bancaria por la búsqueda de nuevos clientes potenciales y un aumento en el otorgamiento de créditos. Si bien la concentración es un indicador comúnmente utilizado para medir competencia, es importante ser cuidadoso al incluir esta variable, pues Hernández (2010) menciona que existen casos –como la banca finlandesa– donde, a pesar de existir pocos intermediarios bancarios, existe una dinámica de competencia.

El segundo nivel de competencia que existe en el mercado de crédito es aquel que se da con otro tipo de intermediarios financieros, ya sean intermediarios no-bancarios o el mercado de valores. Sin embargo, para evaluar el impacto que tiene la existencia de alternativas de financiamiento es necesario ser cuidadoso: mientras que para Hernández (2010) su existencia fomenta la mejora en productos y servicios bancarios, lo que se traduce en mejoras al financiamiento bancario, para Barajas y Steiner (2002), estas disminuyen la provisión de créditos al ofrecer opciones más atractivas de financiamiento.

En el caso de México es importante considerar la creciente participación de la banca extranjera, pues este evento ha iniciado un debate sobre los potenciales beneficios asociados a mayor eficiencia operativa vs los costos relacionados con la concentración de la industria debido a la disminución de actores participantes. El impacto sobre eficiencia operativa de la internacionalización de la banca en México aún no es claro; Schultz (2006) establece que no se ha podido establecer una relación consistente entre la extranjerización de la banca con el incremento de la eficiencia operativa, mientras que Ruiz et al. (2006) encuentran impactos positivos sobre la administración y operación de la banca. Por otro lado, tampoco se ha encontrado evidencia de que debido a la creciente concentración del mercado haya un efecto sobre la competitividad de este (Hernández, 2010).

Otro factor importante para entender el comportamiento del mercado de crédito es el nivel de depósitos. Un mercado de crédito con niveles bajos de depósitos tendrán menos fondos prestables (Barajas y Steiner, 2002). Para el caso particular mexicano, estos autores encuentran que, en efecto, los depósitos están deprimidos, lo que coincide con la evidencia presentada por Hernández (2010). Existen dos razones por las que los depósitos pueden estar deprimidos: 1) no existe suficiente intermediación bancaria, por lo que los agentes de una economía son incapaces de canalizar sus recursos al sistema financiero y 2) la tasa de interés otorgada a los depósitos por los bancos no es suficientemente atractiva para atraer recursos (Barajas y Steiner encuentran empíricamente la relación positiva entre tasa de interés de depósitos y crédito bancario). También es importante discutir la tasa de interés cobrada por los bancos, porque es un factor del que depende la demanda de créditos bancarios. Las razones que se discuten sobre este impacto van en dos sentidos: por un lado, el cobro de altas tasas de interés disminuye la demanda de crédito; por otro lado, la tasa de interés representa el riesgo que incurren los prestamistas al otorgar financiamiento. En ese sentido es importante considerar si la tasa de interés cobrada por los bancos en efecto es una representación adecuada del riesgo crediticio asumido.

Finalmente es importante mencionar otro factor ampliamente discutido en el desarrollo del sistema financiero: la inflación. Un aumento de la inflación reduce la tasa real de retornos, lo que exacerba las fricciones en el mercado de crédito, pues reduce los incentivos a prestar y aumenta los incentivos para pedir prestado (incluyendo a agentes más riesgosos). Esto ocasiona un racionamiento del crédito, es decir, menos préstamos y menos eficientes, lo que a su vez ocasiona una disminución en la inversión en capital. Boyd, Levine y Smith (2000), utilizando un panel de países, encuentran que, a niveles moderados de inflación, existe una relación negativa entre esta y la cantidad de créditos otorgados. Esta relación disminuye en altos niveles de inflación, es decir, existe un rango en el cual la inflación está altamente correlacionada con el desempeño del sector financiero pero, una vez que este rango se supera, la relación es prácticamente inexistente. Esto apoya lo propuesto por Cottarelli, Dell’Ariccia y Vladkova-Hollar (2005), que encuentran que el rango donde la inflación tiene un efecto negativo sobre el funcionamiento del mercado de crédito es cuando esta se encuentra sobre 3%-6%, aunque no consideran la posibilidad de hiperinflación.

El crédito en el sistema financiero mexicano

El sistema financiero mexicano, y en particular el bancario, ha estado expuesto a importantes choques y cambios en los últimos 30 años. Después de que en 1982 se decretó la nacionalización de la banca, lo que provocó una importante desintermediación en la banca, a finales de esa década se inició un agresivo proceso de liberalización y modernización del sector, buscando promover el desarrollo de un sistema financiero que cumpliera efectivamente su función como instrumento para financiar el crecimiento económico del país. Este proceso incluyó la eliminación de restricciones cuantitativas, la reprivatización de la banca y el estímulo al desarrollo de otros intermediarios financieros, así como de la expansión del mercado de valores. Este esfuerzo terminó a mediados de los noventa, cuando se produce el “problema del peso” en diciembre de 1994 que da paso a una grave crisis económica y financiera en el país.

A partir de entonces se dio el proceso de recuperación del sistema financiero buscando resolver dos problemas: 1) la falta de liquidez en el sistema financiero y 2) la falta de solvencia de las instituciones bancarias (Turrent, 2008). Entre 1995 y 2001 se intervinieron 13 bancos buscando sanear sus finanzas; posteriormente fueron objeto de fusiones. También se dio un programa de apoyo para los acreditados, con la intención de ayudar a las empresas micro, pequeñas y medianas que tuvieran obligaciones que no podían cumplir. La principal medida que se tomó a partir de la crisis de 1995 y que buscaba dar solidez al sector bancario fue la apertura a capitales extranjeros, lo que modificó la estructura y desempeño del sistema financiero en su totalidad. A pesar de que en el TLCAN se contemplaba la apertura paulatina de este sector a la inversión extranjera, esta se dio de manera súbita después de la crisis, al eliminar todo tipo de restricciones de participación para capital extranjero, de tal forma que, para el 2009, el 75% del total de activos en la banca correspondía a propiedad extranjera (Claessens y van Horen, 2010).

Uno de los argumentos que se enfatizaron en este proceso de apertura fue el de modernizar nuestro sistema bancario y alcanzar mayores niveles de financiamiento vía crédito, particularmente a la pequeña empresa. A más de una década de esta decisión, los resultados han sido limitados, incluso a pesar de que, desde el 2000, se han hecho reformas importantes a las leyes que regulan el sistema financiero con la intención de abrir espacios a una mayor competencia, desarrollar el mercado de valores, optimizar a la banca de desarrollo, entre otras. Sin embargo, estas medidas no han tenido el efecto esperado pues, aunque se ha observado una recuperación del crédito bancario (gráfica 3), situándose en 2010 en alrededor del 18% del PIB, aún se encuentra muy por debajo de economías con niveles de desarrollo similar, como son Chile (78.2%) o Brasil (57.7%).

Esta situación no sólo ha sido preocupación creciente de los responsables del diseño e implementación de las políticas públicas, sino que ha estimulado un creciente número de estudios que buscan entender sus causas y el efecto sobre el crecimiento. McKenzie y Woodruff (2008) encuentran que en el mercado financiero mexicano existen imperfecciones que impiden el flujo de crédito a proyectos productivos; las compañías –particularmente las pequeñas y medianas empresas– se encuentran imposibilitadas de acceder al crédito por las altas restricciones impuestas por el marco legal o por las altas tasas de interés. En un experimento realizado a 207 microempresas mexicanas encuentran que los retornos recibidos de una inyección de capital son muy altos, por lo que se debería incentivar su acceso al sistema financiero, algo que no sucede. En ese sentido, el mercado crediticio mexicano no está cumpliendo la función de asignación efectiva de recursos a aquellos proyectos con mayor rentabilidad. Hanson (2010) discute la posibilidad de que esto ocurra debido a varios de los factores ya discutidos anteriormente: deficiente aplicación del marco regulatorio, insuficiente defensa de los derechos de los acreedores y deficiencias en el acceso al mercado crediticio. Beck, Levine y Loayza (2000) encuentran que un incremento exógeno de 4 puntos porcentuales del crédito privado con relación al PIB hubiera resultado en un crecimiento adicional del PIB per cápita de 0.4% anual. En un estudio alternativo, Beck y Levine (2004) establecen que si el porcentaje de crédito en relación del PIB hubiera sido del promedio de los países de la OCDE (71%), el crecimiento real del PIB per cápita hubiera sido 2.6% más alto por año. En ese sentido es de particular importancia entender las debilidades del mercado crediticio mexicano, pues su mal funcionamiento está impidiendo el desarrollo y crecimiento de la economía, lo que tiene repercusiones directas sobre las condiciones de un segmento importante de la población. A continuación se procederá a hacer el análisis empírico de la situación del mercado de crédito mexicano.

Metodología

Para poder encontrar las variables relevantes para analizar los factores que influyen en la determinación del mercado de crédito se hace un análisis como el propuesto por Djankov, McLeish y Shleifer (2005), donde se consideran los aspectos institucionales que afectan al mercado de crédito internacional y, al igual que en BBVA Bancomer (2010), se consideran adicionalmente variables operativas que afectan la provisión de crédito en diferentes países con la intención de encontrar la dinámica del mercado crediticio que existe en la economía mexicana. En primer lugar se construyó un panel de países que permita relacionar la provisión de crédito privado respecto al PIB con variables que reflejen dos conjuntos de conceptos discutidos en la literatura: i) marco institucional y ii) operación de los bancos; además se incluyó una serie de controles para ajustar por el tamaño de su economía, así como su situación macroeconómica. La variable dependiente en todos los caso es PCGDP, que es la provisión del crédito al sector privado como proporción del PIB.

El método de estimación seguirá el propuesto por los trabajos mencionados anteriormente, es decir, que se utilizará el método de mínimos cuadrados generalizados factibles (FGLS, por sus siglas en inglés) en el cual se corrige por heteroscedasticidad y autocorrelación de orden 1 en el interior de cada país. Los mínimos cuadrados ordinarios no son consistentes en una estimación de este tipo debido a la presencia de autocorrelación de los errores causada por la relación temporal de las variables, sin embargo, sus resultados se presentan como referencia. El modelo se presenta a continuación:

Créditoit = β0+ β1Institucionesit + β2Operaciónit + εit

en donde Crédito: Crédito Bancario al sector Privado como proporción del PIB; Instituciones: variables institucionales que se consideran en las diferentes especificaciones. Más adelante se describirá cada una de ellas; Operación:: variables operativas que se consideran en las diferentes especificaciones. Más adelante se describirá cada una

de ellas.

Una vez obtenido el modelo que mejor describa el comportamiento del mercado de crédito e identificado las principales variables que lo determinan, se realizará un análisis comparativo de la evolución de estas variables con la intención de identificar las principales limitaciones –tanto institucionales como operativas– que han llevado al mal desempeño del mercado mexicano. Para esto se tomaron como referencia los casos de Chile y Corea del Sur puesto que, a pesar de que en la década de los sesenta el otorgamiento de créditos como proporción del PIB era muy similar en las tres economías, tanto Chile como Corea del Sur lograron hacer más eficiente su asignación de recursos, mientras que México se estancó. Para este análisis se hará un comparativo de las series de tiempo utilizando las variables que se desprenden del modelo anterior. Así se podrá reconocer cuáles son las variables que tuvieron mayor repercusión en el proceso de estancamiento del mercado de crédito mexicano.

Variables analizadas

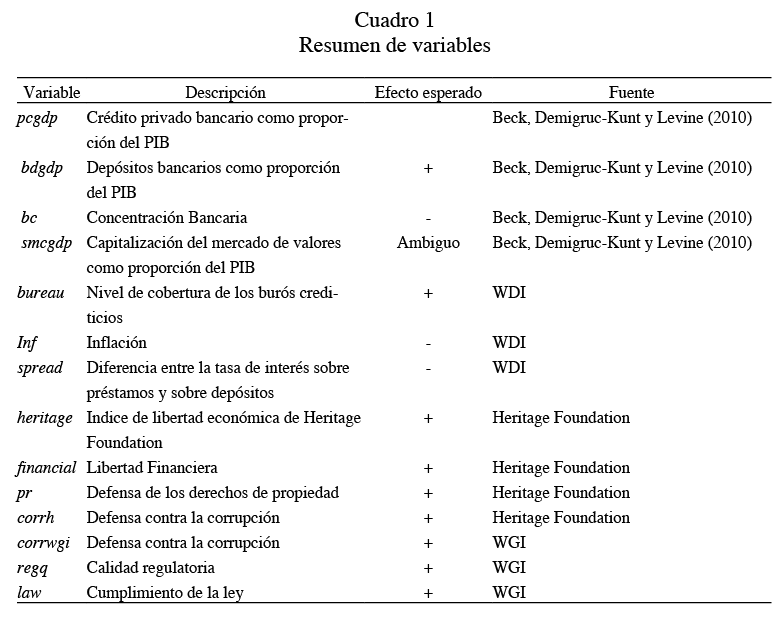

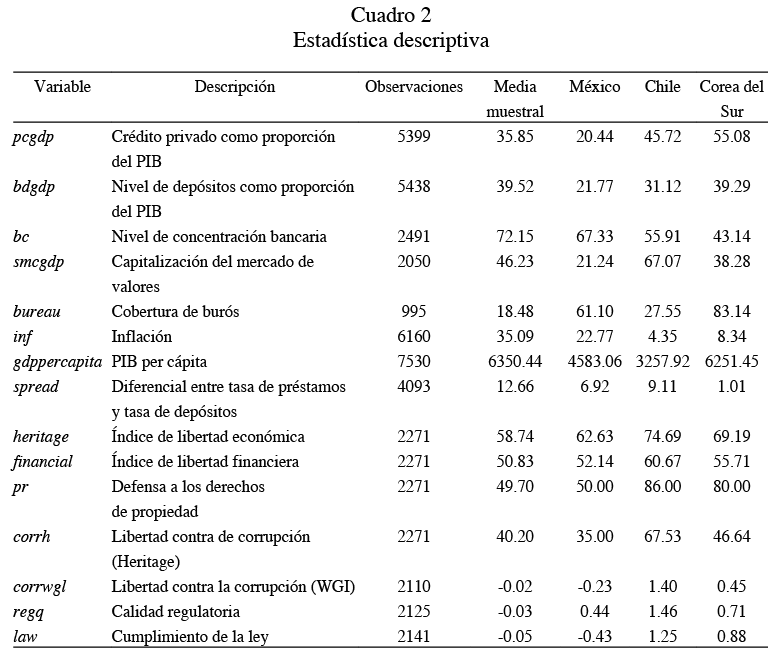

La información de las variables se obtuvo de cuatro fuentes principalmente. Para las variables del sistema financiero se utilizó la base de datos de estructura financiera construida por Beck, Demirgüç-Kunt y Levine (2010) y que abarca el periodo 1960-2009. Desafortunadamente, para la mayoría de los países y de las variables no se tiene información previa a la década de los noventa. Para las variables macroeconómicas y de tasa de interés se utilizó la información provista por el Fondo Monetario Internacional. Finalmente, para las variables institucionales se utilizaron dos fuentes: 1) Heritage Foundation Index y sus componentes5 y 2) Global Governance Indicators6. En la primera se cuenta con datos a partir de 1995, mientras que para la segunda se cuenta con información desde 2002. Debido a que no existe información para todos los años y países y para todas las variables, se construyeron dos muestras: una simple y una extendida. La muestra simple cuenta con información para 90 países en el período de 2002-2009; la muestra extendida cuenta con información para 117 países en el período de 1995-2009. Se probaron diferentes configuraciones de las variables para poder dar robustez a los resultados. A continuación se presenta una breve descripción de las variables utilizadas. En el Cuadro 1 se presenta un resumen de las variables y fuentes mientras que, en el Cuadro 2, se presentan las estadísticas descriptivas para muestra general y para el caso de México, Chile y Corea del Sur.

Variables institucionales. Como se mencionó anteriormente, la construcción institucional de cada país es fundamental para garantizar que fluya el financiamiento hacia procesos productivos. Un marco legal bien delimitado genera confianza a los inversores, lo que moviliza el otorgamiento de créditos. Las dos fuentes que proporcionan información para variables institucionales son el Heritage Foundation Economic Freedom Index y el Global Governance Indicators. Sobre las variables tomadas de Heritage, en algunas especificaciones se considera el Economic Freedom Index global (heritage) que representa “la libertad fundamental de cada individuo para controlar su propiedad y su trabajo [...] en sociedades económicamente libres, los gobiernos permiten flujos libres de bienes, capital y trabajo y se abstienen de limitar la libertad mas allá de lo necesario para proteger la libertad misma”. Se espera que su efecto sea positivo en el desarrollo financiero. En otras especificaciones se consideran componentes individuales del índice que son más pertinentes para evaluar al mercado de crédito: estos son Investment Freedom (invest) y Financial Freedom (financial), que representan el nivel de libertad de los flujos de inversión y de eficiencia bancaria respectivamente, por lo que se espera que estas variables tengan un impacto positivo en el sistema financiero. También se incluye el componente de defensa de derechos de propiedad (PR) y de libertad de la corrupción (corrh) para evaluar la capacidad del estado de defender la propiedad privada sin ceder a intereses de particulares. Se espera que estas dos últimas variables tengan una relación positiva con el mercado de crédito privado puesto que, como se ha discutido anteriormente, mejor defensa de los derechos de propiedad y cumplimiento de la ley son factores que estimulan el desarrollo financiero.

Sobre las variables tomadas de Global Governance Indicators se consideran tres en las diferentes estimaciones: otra medida de control de corrupción (corrwgi) que mide qué tan bien puede hacer frente un país a amenazas de corrupción. Esta medida busca dar robustez a los resultados obtenidos mediante el índice de Heritage, por lo que se espera que tengan el mismo signo. Una medida de la calidad regulatoria (regq), que captura la percepción de la habilidad del gobierno para formular e implementar políticas y regulaciones balanceadas para promover el desarrollo del sector privado, por lo que se espera que un mayor índice de calidad regulatoria tenga una relación positiva con el desarrollo financiero. Finalmente, una medida de mandato de la ley (law), que representa la capacidad del gobierno de hacer cumplir las leyes vigentes, por lo que un mejor cumplimiento de la ley sería un indicador de un desarrollo positivo en el mercado de crédito. Estas variables capturan el nivel institucional de los países y se utilizan con la intención de encontrar el impacto que tiene el desarrollo de estas sobre la provisión de crédito.

Variables operativas. Como se discutió anteriormente, existen aspectos operativos que limitan la provisión de crédito al sector privado. La variable BDGDP representa los depósitos bancarios como proporción del PIB y representa la sostenibilidad de los recursos con los que cuenta el sistema bancario, por lo que se espera que países con mayores niveles de depósito cuenten con mayor financiamiento al sector privado. Se considera también una medida de concentración bancaria (BC) que representa la participación de los activos de los tres principales bancos sobre los activos del sistema en general; como se discutió anteriormente, existen diferentes posturas sobre impacto de la concentración bancaria como proxy de competencia en el sector, por lo que es interesante observar el resultado. Se incluye también una variable que mida el costo de oportunidad del crédito bancario a través de sus principales alternativas. Se considera el mercado de capitales, pues es una alternativa en crecimiento y que representa un sector importante en otros tipos de sistemas financieros; se espera que entre mayor sea el tamaño del mercado de capitales menor sea el desarrollo del sistema financiero (capitalización del mercado accionario como proporción del PIB SMCGDP), aunque también se debe considerar la posibilidad de que el tamaño del mercado de valores sea un indicador del tamaño del sistema financiero en general y, por lo tanto, tenga un efecto positivo. Es importante mencionar que, a pesar de que esta variable se tomó de la base de datos de Beck, Demirgüç-Kunt y Levine (2010), únicamente existe para el periodo posterior a 2000, por lo que únicamente se incluyó esta variable en el modelo más reducido. Finalmente se incluyó una medida de tasa de interés utilizando la diferencia entre la tasa de interés a préstamos y la tasa de interés a los depósitos (spread), pues esta diferencia representa el costo de intermediación y entre más pequeña sea, más eficiente es el sistema financiero (acercándose a representar únicamente el costo de transacción de la intermediación) y mayor será la asignación de créditos.

Como se puede ver en las estadísticas descriptivas, los niveles de México están relativamente cercanos a la media de la muestra general, aunque destaca que el nivel de depósitos y de créditos como proporción del PIB en México es muy inferior a la media y significativamente por debajo de Chile y de Corea del Sur. En el comparativo se puede observar que el nivel de las variables institucionales y operativas en México es inferior; únicamente destaca la penetración de los burós de crédito en el caso mexicano, puesto que la representación de burós de crédito mexicano es del 61.1% para México, mientras que para Chile es de únicamente 27.5%, aunque para Corea del Sur es de 83.1%. También destaca que las tasas de interés (tanto para los depósitos como para los préstamos) en Corea del Sur es menor y su spread es el más pequeño.

Análisis de resultados

Análisis panel

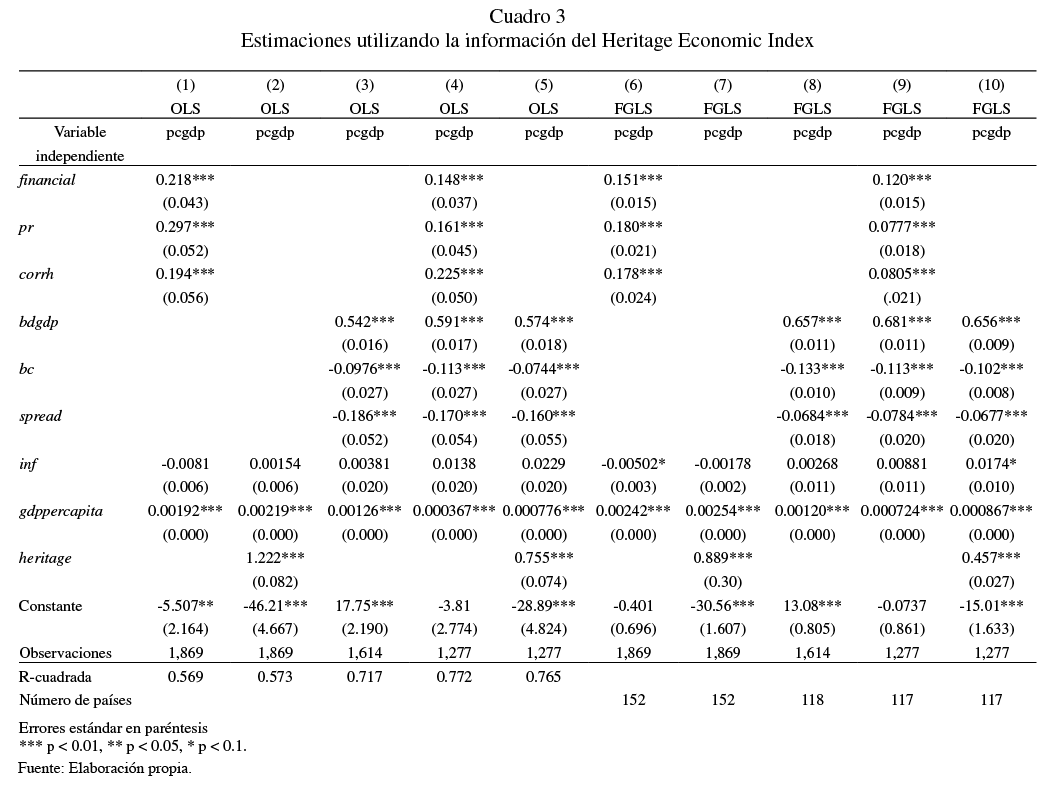

En el Cuadro 3 se muestran diez diferentes especificaciones del modelo. Las primeras cinco son utilizando el método de mínimos cuadrados ordinarios (MCO) por motivos de comparación. La especificación 6 muestra únicamente el efecto que tienen las variables institucionales sobre la provisión de crédito utilizando los componentes separados del Economic Freedom Index (financial, pr y corrh) y los respectivos controles (inflación y PIB per cápita). La especificación 7 también muestra únicamente las variables institucionales y los controles, aunque en este caso no se descompone al índice heritage. La especificación 8 muestra únicamente la interacción de las variables operativas con la proporción de créditos al PIB. Finalmente, las especificaciones 9 y 10 muestran todas las variables conjuntamente, siendo la 9 donde se muestran los componentes del índice de libertad económica y la 10 donde se incluye el índice completo. Es importante mencionar que se hizo un análisis de factor de inflación de varianza (VIF, por sus siglas en inglés) para corroborar que no existe un problema de multicolinearidad entre las variables. La literatura coincide en que existe un problema de multicolinearidad cuando el VIF es mayor a 10, algo que no ocurre para ninguna de las variables utilizadas para esta especificación.

Las estimaciones con la muestra mayor son consistentes con lo obtenido por la literatura. Los resultados indican que el desarrollo institucional impacta positivamente sobre el otorgamiento de créditos (financial, pr, corruption son positivas y altamente significativas), es decir, que mayores niveles de libertad financiera, de derechos de propiedad y de controles de corrupción impulsan el crecimiento del mercado de crédito. Esto implica que medidas que vayan en el sentido de mejorar el entorno institucional favorecen el desarrollo del mercado de crédito, lo que coincide con lo propuesto por la literatura.

La variable de libertad financiera (financial) tiene un impacto positivo en el otorgamiento de créditos, lo que tiene sentido si consideramos que en países donde hay mayor libertad financiera y movilidad de capitales, los agentes involucrados tienen incentivos para pedir prestado y las instituciones financieras para prestar. Los derechos de propiedad (pr) también tienen un efecto positivo sobre el mercado de créditos. Esto se puede interpretar de dos maneras: 1) en países donde se puede dar certeza a los inversionistas de la protección de sus activos, se buscará hacer más inversiones productivas que requieran de financiamiento y 2) las instituciones de crédito estarán más dispuestas a otorgar créditos debido a que existen menores riesgos asociados a la incertidumbre del repago.

Sobre las variables operativas del sistema encontramos que los depósitos bancarios son la variable que más impacta la provisión de créditos (además de que su coeficiente es altamente significativo), algo que es consistente con lo que dice la literatura. Sin embargo, es importante considerar que existe un problema de endogeneidad con esta variable, puesto que las variables institucionales también impactaron sobre el nivel de depósitos de una determinada economía. Así mismo, se utilizó el diferencial entre tasa de interés de los préstamos y tasa de interés de los depósitos (spread), pues representa la eficiencia del sistema en representar el costo de intermediación; entre más grande sea este diferencial, menor es el nivel de otorgamiento de créditos al sector privado.

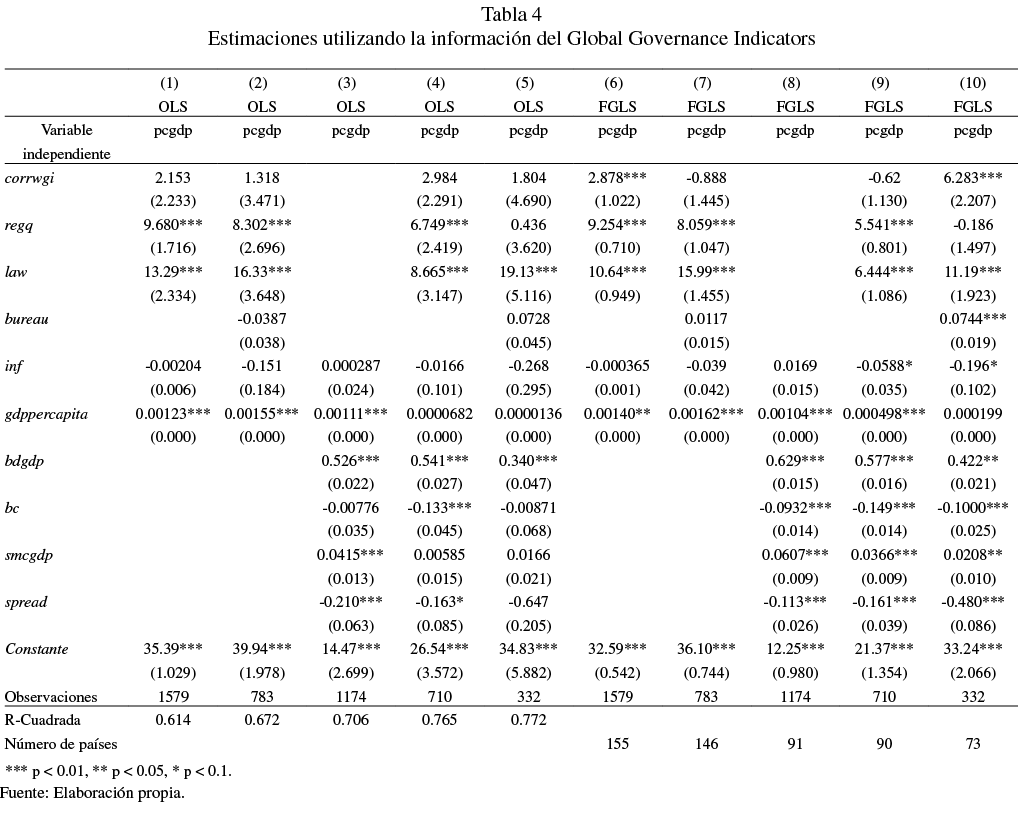

Con respecto a los resultados de la muestra que utiliza los World Governance Indicators que se reproducen en el Cuadro 4, también se cuentan con 10 especificaciones. Como en el caso anterior, las primeras cinco son resultados de MCO. Las especificaciones 6 y 7 muestran la interacción de las variables institucionales y el nivel de otorgamiento de créditos, aunque la 7 incluye la variable bureau. La especificación 8 muestra los resultados de la interacción de las variables operativas con el otorgamiento de créditos; esta especificación incluye la variable smcgdp, que es la capitalización del mercado de valores como proporción del PIB. Las especificaciones 9 y 10 combinan ambos grupos de variables, aunque la primera no incluye la variable bureau, mientras que la segunda sí lo hace. Sobre estos resultados es interesante mencionar que, en este caso, todas las variables operativas son significativas en todas las especificaciones en las que se incluyen, mientras que el impacto de las variables institucionales varía y no todas son significativas en las diferentes especificaciones. Además es interesante notar que, cuando se incluye la variable de existencia de burós de crédito (bureau), la variable de calidad regulatoria pierde toda significancia, lo que se explica debido a que ambas variables pueden representar el buen funcionamiento del sistema financiero (sin embargo, también es importante resaltar que cuando se incluye la variable de burós, se pierden muchas observaciones). En estas especificaciones se incluyó también la variable de concentración bancaria (bc) y se muestra que es significativa y negativa, es decir, que altos niveles de concentración bancaria tienen un efecto negativo sobre el otorgamiento de créditos. En el caso mexicano, como mencionamos anteriormente, a pesar de que existen altos niveles de concentración en la industria no se ha podido demostrar que haya un impacto negativo en la competencia en el sector. Es importante considerar que, al realizar pruebas de multicolinealidad con este segundo set de variables, encontramos que el indicador VIF es mayor a 10 en las variables que representan el mandato de la ley (law) y nivel de corrupción de World Governance Indicators (corrwgi). A pesar de que el nivel de VIF aún se mantiene en niveles aceptables menores a 20 –la literatura establece 40 como un nivel donde definitivamente existe colinearidad-es suficiente para causar preocupación, por lo que los resultados de World Governance Indicators no se utilizarán para el análisis subsecuente.

Determinantes del mercado de crédito mexicano

De las especificaciones discutidas anteriormente se utilizará la especificación 9 del primer modelo, pues contiene las variables relevantes tanto institucionales como operacionales. Como se explicó anteriormente, el modelo que utilizan los World Governance Indicators tiene algunos indicios de multicolinearidad, por lo que para este ejercicio fue descartado. Las variables que considera el modelo, que resultaron ser significativas, son las siguientes: libertad financiera, defensa de derechos de propiedad, control de la corrupción, concentración bancaria, nivel de depósitos como proporción del PIB y diferencial de tasas. Una vez habiendo identificado las principales variables que determinan al mercado de crédito en general se procederá a identificar cuáles de estas variables son relevantes para el caso mexicano. Para lograr este objetivo se hizo un comparativo de las series de tiempo de México con respecto a dos casos particulares: Chile y Corea del Sur, elegidos por la similitud de la situación del mercado de crédito al inicio de la serie de tiempo. En 1974 –el inicio de la serie de tiempo para Chile– contaba únicamente con 2.9% de otorgamiento de crédito al sector privado como proporción del PIB. Asimismo, en 1971 (cuando inicia la serie de Corea del Sur), Corea contaba con una razón de crédito del PIB 31.8%, casi igual a la de México en el mismo año, de 31.9%. Sin embargo, para 2009 –año final de la muestra-, México se encuentra en 21.7% del PIB mientras que Chile y Corea del Sur tienen 78.2% y 115.9% del PIB respectivamente.

La principal variable que parece marcar el desempeño de los tres países es el nivel de depósitos como proporción del PIB. Mientras que en 1974 México tenía un nivel 23.1% del PIB y Corea de 25.6%, Chile únicamente tenía un nivel de 6.6%. Sin embargo, el nivel de México se estancó y mientras que Chile y Corea alcanzaron en 2009 niveles de 55.2% y 58.7% respectivamente, México hoy tiene un nivel menor al de 1974 de únicamente 22.7% del PIB. Lo mismo parece ocurrir con la variable de concentración bancaria, pues mientras Chile y Corea partieron de situaciones similares a las de México, donde los tres principales bancos representaban el 80% de los activos del sector, en 2009 llegaron a niveles del 50% mientras que México continúa con un 80% aunque, como mencionamos anteriormente, esto no parece tener un efecto sobre la eficiencia del sector. Por otro lado, la variable que representa el diferencial de tasas parece no tener un efecto en el mercado mexicano puesto que, a pesar de que ha disminuido consistentemente durante todo el periodo que abarca esta variable (1993-2009), no se ha observado un cambio significativo en el desempeño del mercado de créditos en México.

Vale la pena mencionar que, aunque lamentablemente el periodo que abarcan las variables institucionales es únicamente de 1995-2009, se pueden abstraer conclusiones interesantes. Por un lado, en el periodo 1995-2009, el único de estos tres países que ha mejorado su razón de crédito a PIB consistentemente es Chile y coincide en que es el único que durante este periodo ha mejorado en los tres índices que miden desarrollo institucional: libertad financiera, defensa de derechos de propiedad y libertad de la corrupción. Por otro lado, Corea del Sur ha experimentado una disminución en estos índices, lo que indica una menor solidez institucional. Si bien sí se puede observar un estancamiento durante el periodo de 2002 a 2004 en su razón de crédito al PIB, el efecto es pequeño. Es importante mencionar que entre 1995-2009, México ha disminuido tanto en libertad financiera como en libertad contra la corrupción y, en cuanto a defensa de los derechos de propiedad, se ha mantenido estancado; las tres variables se encuentran en niveles inferiores al de los otros dos países. De esta forma, aunque para el periodo 1995-2009 el nivel de crédito como proporción del PIB tanto de Chile como de Corea del Sur continúa en una tendencia creciente, en México se observa mayor volatilidad y niveles similares a los de décadas anteriores.

Conclusiones

Como se ha podido ver durante el desarrollo de este trabajo, los factores que determinan al mercado de crédito pueden dividirse en dos grupos: factores institucionales y factores operativos. En ambos casos, México tiene rezagos significativos. Es importante mencionar que, a pesar de que la calidad regulatoria en México ha mejorado considerablemente y alcanzado niveles similares a los de otras economías, el cumplimiento de las leyes y la defensa de los derechos de propiedad aún son muy acotados, lo que limita el interés por parte de los prestamistas por financiar proyectos productivos y de los prestatarios de buscar financiamiento. Esto no ha tenido un impacto significativo en el mercado de crédito mexicano y no es sino hasta en años recientes cuando podemos observar el inicio de una dinamización de la provisión de créditos, aunque todavía es limitada para el volumen de la economía mexicana. En ese sentido, la transformación institucional es un proceso lento y complejo pues involucra a muchos diferentes ámbitos de una sociedad pero, de llevarse a cabo, podría tener un efecto positivo sobre el sistema financiero. Por esto mismo se deben tomar medidas que vayan encaminadas a mejorar la confianza que tiene la población en el funcionamiento del sistema financiero.

Sin embargo, es importante mencionar que la principal conclusión de este trabajo es que, si bien las variables institucionales tienen un efecto positivo y significativo sobre la provisión de créditos, este es relativamente reducido. Cuatro razones pueden explicar el efecto limitado de estas variables: 1) la información institucional con la que se cuenta es para un periodo limitado, por lo que los efectos del desarrollo institucional están limitados; 2) existe una posible autocorrelación entre la variable de depósitos y las variables institucionales pues es posible que el nivel de depósitos también esté ligado al desarrollo institucional; 3) que la literatura esté sobreestimando el impacto que tiene el desarrollo institucional sobre el mercado de crédito y que los factores fundamentales que se deben impulsar son los factores operativos y 4) el desarrollo de la información institucional está en una etapa relativamente temprana, por lo que es posible que estas variables aún no capturen correctamente el nivel de éxito institucional en un país. De lo anterior se desprende un número de implicaciones que deben ser consideradas: primero, la información institucional que se obtiene de los países aún se encuentra en etapa de maduración y con el tiempo podrá ser más confiable; sin embargo, esto no implica que se pueda llegar a conclusiones importantes. Segundo, aunque existe la posibilidad de que la literatura haya sobreestimado la implicación del desarrollo institucional, existe suficiente evidencia que demuestra que las instituciones tienen un papel fundamental en el desarrollo económico, por lo que debe continuar estudiándose su relación con el mercado financiero. Finalmente, se debe continuar analizando la interacción entre la eficiencia operacional del mercado financiero y el marco regulatorio e institucional de un país para brindar mayor entendimiento a las diferencias en el desarrollo financiero de un país.

Así pues, se encontró que la principal variable que afecta el nivel de crédito en un país es el nivel de depósitos. A pesar de que la cartera vencida del sistema está bajo control, aún queda mucho por hacer para mejorar el nivel de depósitos, disminuir la concentración bancaria (y más importante, fomentar la competencia) y aumentar la penetración del sistema financiero. A pesar de que se han iniciado programas de intermediación en zonas marginadas y se está promoviendo la educación financiera y económica, el proceso de inclusión al sistema financiero ha sido lento. El objetivo de política debería ser acercar los servicios financieros a una parte muy importante de la población que todavía no se encuentra en condiciones de participar. En ese sentido, si se logran estos objetivos, sería posible aumentar los recursos disponibles para préstamos y así desarrollar al mercado crediticio. La incapacidad de las autoridades de promover el desarrollo de estos factores ha llevado al estancamiento en el mercado de crédito, lo que tiene un efecto negativo en el aprovechamiento de recursos físicos y humanos que, de ser explotados, podrían aumentar el potencial de crecimiento de la economía mexicana.

Es importante mencionar que México se encuentra en una posición singular. A pesar de que su nivel de desarrollo financiero y en particular del mercado de crédito está muy por debajo de economías similares (e inclusive economías menores), ha logrado niveles de desarrollo comparable. De esta forma queda evidenciado el potencial que México tiene para poder alcanzar niveles de crecimiento muy superiores a los que se han observado. Sin embargo, el marco regulatorio no ha sido renovado oportunamente, por lo que existen vacíos que impiden el buen funcionamiento del sistema financiero. Mientras estas medidas no sean consideradas, el país no podrá superar la senda de crecimiento moderado y de amplia desigualdad. El potencial que existe en el mercado de crédito mexicano es una oportunidad para que se puedan aprovechar eficientemente los recursos a su disposición y generar condiciones para que la sociedad pueda financiar su desarrollo.

Bibliografía

Ávalos y Hernández (2008). “Banking Competition in Mexico”. En Competition Policies in Emerging Economies: Lessons and Challenges From Central America and Mexico, ECLAC, IDRC&CRDI, 2008.

Barajas A. y Steiner R. (2002). “Why Don’t They Lend? Credit Stagnation in Latin America”, IMF Staff Papers, Vol. 49, Special Issue.

BBVA-Bancomer (2010). Centro de Estudios Económicos Bancomer, Situación de la Banca en México, Servicio de Estudios Económicos BBVA Bancomer, Febrero 2010ª.

Beck T., Demirgüç-Kunt A. y Levine R. (2002). “Law, Endowments, and Finance”, World Bank, febrero.

Beck, T y Ross Levine, (2003). “Legal Institutions and Financial Development”, World Bank policy Research WP 3136, Sep.

Beck, T., Demirgüç-Kunt A. y Levine R. (2010). A New Database on Financial Development and Structure, Banco Mundial.

Beck, T., R. Levine y N. Loayza (2000). “Finance and the Sources of Growth”, Journal of Financial Economics, 58: 261-300.

Claessens, S. y N. van Horen (2010). “Foreign Banks: Trends, Impact and Financial Stability”, IMF Working Paper, WP/12/10, enero.

Cottarelli, Carlo & Dell’Ariccia, Giovanni & Vladkova-Hollar, Ivanna (2005). “Early Birds, late risers and sleeping beauties; Bank credit growth to the private sector in Central and Eastern Europe and in the Balkans”, Journal of Banking & Finance, Elsevier, Vol. 29(1), 83-104.

Dick, A. y A. Lehnert (2007). Personal Bankruptcy and Credit Market Competition, Staff Report 272, Federal Reserve Bank of New York, junio.

Djankov S., McLeish C. y Shleifer A. (2005). “Private Credit in 129 Countries”, National Bureau of Economic Research, Working Paper 11078, enero.

Hanson G. (2010). “Why Isn’t Mexico Rich? National Bureau of Economic Research”, Working Paper 16470.

Hernández F. (2010). Obstáculos al desarrollo del sistema financiero en México, preparado para la función de la banca para la estabilidad y el crecimiento económico, IPAB, México, 2010.

La Porta, R., F. López-de-Silanes, A. Shleifer y R. W. Vishny (1998). “Law and Finance”, Journal of Political Economy, 106: 1113-1155.

Levine R. (1997). “Financial Development and Economic Growth: Views and Agenda”, Journal of Economic Literature, junio 1997, pg. 688.

Levine R. (2004). Finance and Growth: Theory and Evidence, Carlson School of Management, University of Minnesota and the NBER.

Loayza N. y Ranciere R. (2005). “Financial Development, Financial Fragility, and Growth”, IMF Working Paper, Research Department WP/05/170, Agosto.

Mckenzie, D. y Woodruff, CH. (2008). “Experimental Evidence on Returns to Capital and Access to Finance in Mexico”, World Bank Economic Review, Oxford University Press, Vol. 22(3), pages 457-482, noviembre.

Ruiz A., A. Núñez y N. Vázquez (2006). Efectos de la globalización financiera en la administración y regulación de riesgos bancarios en México, Contaduría y Administración, 219, mayo-agosto, 115-141.

Schultz H. (2006). Foreign Banks in Mexico: New Conquistadors or Agents of Change? University of Pensilvania, abril.

Turrent E. (2008). Historia sintética de la banca en México, Banco de México.

Zarate C. y O. Hernández (2001). “Modelo de la demanda para el crédito bancario en México”, Análisis Económico, 17(34), Segundo Semestre, 67-99.

1 División de Economía, cide.

2 McKinsey.

3 Captura percepciones del nivel de confianza que tienen los agentes en el cumplimiento de la ley y su propio cumplimiento de ella. En particular se analiza el cumplimiento de contratos, el respeto a derechos de propiedad, la calidad de la policía y las cortes y la probabilidad de crimen y violencia. Este índice se construye utilizando fuentes de gobierno basadas en percepciones. La información incluye encuestas a los hogares así como evaluaciones de una variedad de proveedores de información comercial, ONG y un número de organizaciones multilaterales.

4 Captura percepciones de la habilidad del gobierno de formular e implementar políticas y regulaciones que permitan el desarrollo del sector privado. Este índice se construye utilizando fuentes de gobierno basadas en percepciones. La información incluye encuestas a los hogares así como evaluaciones de una variedad de proveedores de información comercial, ONG y un número de organizaciones multilaterales.

5 Índice que mide diez componentes de la libertad económica, asignando a cada país una calificación en una escala del 0 al 100, donde 100 representa máxima libertad económica. Los diez índices son promediados para dar una calificación a cada país. Los diez componentes son: libertad de negocios, libertad de comercio, libertad fiscal, gasto público, libertad monetaria, libertad de inversión, libertad financiera, defensa de los derechos de propiedad y libertad de la corrupción. Cada componente del índice tiene su propia metodología para calcularse, que incluye encuestas de percepción, cuestionarios de opinión, información de los gobiernos e información económica del Banco Mundial y el Fondo Monetario Internacional.

6 Indicadores que combinan la percepción y opinión de un gran número de empresas, ciudadanos y opinión especializada en países industriales y desarrollados. Las fuentes individuales que componen a los agregados son tomadas de una cantidad diversa de institutos, think tanks, ONG y organismos internacionales.